マツコさん、大変お待たせしました。

■基礎情報

GMOクリック証券の分析を使います。

・IR情報など

・ダイヤモンドweb記事に情報あり

■ポイント

Step1:業績の確認

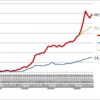

・売上はここ数年見事な右肩上がり、一方で営業利益はやっと2008を超えたレベル。営業利益率も5%程度。

→コンサルなのに営業利益率が低いのが気になる

・B/Sが2011と2014で急に大きくなっている。B/S全体としては並。

→何があったのだろう

Step2:事業の確認、ビジネスモデルは?

・社員のモチベーションに対するコンサル業などを中心とする企業。コンサル業は価格競争に巻き込まれづらい。

・成長はM&Aによるもの。ここ数年は毎年M&Aを行っている。

→B/S拡大の理由はこれ

Step3:株価の確認

予想PER 18.6で普通

■マツコさんに質問

①コンサル業の割に営業利益率に低い(5%程度)ですがなぜなのでしょうか

②今後の成長に関してどのようなイメージを持っていますか

③その他議論したいことがあればどうぞ

マツコです。

取り上げていただきありがとうございます。

まず質問①ですが、営業利益率が低い理由は2011年にパソコン教室のアビバを買収し、コンサルティング以外のサービス業(資格スクール等)に参入したことが背景にあると思います。会社のIRを見てもその年以降から営業利益率が下がっていることがわかります。

次に質問②ですが、この会社の成長は事業の成長力そのものよりも、、M&A主体であると思います。ですので、周辺のサービス業関連で企業買収をして成長していくイメージになります。ただ本業であるモチベーションに関するコンサルティングとのシナジー効果は未知数というよりも私個人的には懐疑的です。

➂世界ではM&Aを繰り返して大きくなる・株価を上げる会社も珍しくないです。日本では日本電産の例があると思います。すぽさんはM&Aでの成長に関してはどのようにお考えでしょうか?私はM&Aでの成長よりも事業の成長力そのものが高い企業の方が投資家として評価しやすいと考えています。