(2014年5月20日)

話題になったリブセンスについての分析です。

2014年1Qの業績がバッドサプライズでした。株価がSクラスを超えており、成長30%は当たり前という高値でしたが、Aクラスあたりまで修正されました。成長市場にいるのに関わらず、ハンドルを間違って切ってしまった印象で、2〜3年は苦労しそうです。今の株価で評価しても3.0です。

高すぎる株価の調整

バブル水準まで上がっていた株価が、648円(2014年5月19日)まで下がりました。これほど下がっても2013実績で計算してPER18.2です。私で言うAクラスです。

成長鈍化の理由

IR情報だけで原因を特定するのは限界がありますが、成長鈍化をきっかけにした値上げ戦略の失敗が今回の状況を引き起こしたように思います。

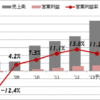

リブセンスは、Web特化による低価格戦略によって、既存市場の置き換えと、ローエンド市場の開拓によって成長してきましたが、一定規模になったことと、好景気による成約件数減によって、成長角度が鈍化しつつあるようです。何もしなくても30%成長が、15%程度に鈍化しつつあるというイメージです。

そして成長が鈍化する中でリブセンスが取った値上げ戦略がうまくいっていません。2013年9月ぐらいから2倍程度の大幅な値上げを行ったのに関わらず、売上が伸びていません。これは想定以上に値上げによる離反があったと考えるべきでしょう。値上げによってリクルートなどの「掲載型」と企業負担コストが大差なくなり、掲載型に流れる企業や、ローエンド市場から敬遠されてしまったように見えます。「Webだから安い」というリブセンスの最大の強みを放棄してしまったということです。

今後の見通し

価格を上げて失敗したのですから、価格を戻せばいいのですが、コロコロ価格改定をできるものではありませんし、値上げによって失った信頼はすぐには戻せません。価格戦略の修正には2年ぐらいはかかりそうです。また社員70名採用も重くのしかかります。給与等でも一人400万円、教育や営業活動などをすれば一人200万円ぐらいかかるでしょう。600×70=4.2億の固定費は小さくなく今期赤字もあり得ます。

しばらくは苦労が続き、2〜3年で成長軌道に戻っても15%成長というところではないでしょうか。

今回の学びなど

今回の件とアイスタイルの件で学んだのは、「プラットフォームの強さ」と「お金の入り方」は厳密には違うと言うことです。プラットフォームが盤石でも、そこから生みだされる売上が成長するとは限らず、もう少し目を凝らしてお金の入り口を見る必要があるようです。

もう一点、多くの記事ではSEOの崩壊という見方が多いようですが、正直ピンときません。SEOはキーワードからのサイト誘導率をあげる施策であり、効果には限界があります。リブセンスはSEOの誘導率向上によって成長してきたわけではなく、プラットフォームという場を広げることで成長してきたと思っています。リブセンスにとってSEOは重要ではありますが、成長に影響するような施策であるようには思えません。

——————————————-

(2013年3月21日)

評価 4.5⇒3.5

2月の成績のところでも書きましたが、今期決算を昨年度決算だと思い込んでいました。このため株価を1/2の割安度で考えてしまっていました。

(2013年3月20日現在)3,960円 PER45.7 PBR16.5

業績・ビジネスモデルは今のところ盤石ですが、ちょっとでも傷が付くと半額まで下がる株価です。また、割高度はほぼ上限なので、業績分の上昇(5割成長で、5割株価上昇)しか期待出来ません。

というわけで、私のブログを読まれて購入された方がいらっしゃったら申し訳ありませんが、評価を4.5⇒3.5に修正したいと思います。

——————————————-

2012年12月18日

最年少上場記録(25歳)で有名になった企業です。新人のような社長のイメージが強すぎて分析の対象にしていなかったのですが、カンブリア宮殿の放送を見て、改めて分析したところ、投資対象に十分になる優秀な企業だと認識しました。

■ビジネスモデル:リクルートの強みを弱体化させるビジネスモデル

この企業が主戦場としている求人市場は、市場規模は大きいですが、リクルートを代表とする「優秀な大企業」と、大量の「後追い企業」が生まれる難しい市場です。リブセンスは、この「優秀な大企業」と「後追い企業」に対抗できる優秀なビジネスモデルを持つことで急成長しています。

-

リクルート(これまでの大企業)に対して

大企業の強みは「営業部隊」を中心に広げてきた大きなシェアです。営業部隊を用意すること自体が参入障壁になっているわけですが、裏を返せば高コストの原因ともいえます。リブセンスはWebサイトで営業および求人を行いますので営業コストはゼロです。この営業コスト分を、求人側へ掲載料ではなく成功報酬型(掲載は無料)とし、応募側へ「祝い金を支払う」という形でそれぞれ還元しています。そしてこの還元策が結果的に営業力となり参加者を増やしています。

ここで重要な点はリクルートがリブセンスと同じ戦略を取れないという点です。リクルートが同じ戦略を取るということは営業をクビにするということであり、強みである営業部隊がリブセンスに対しては弱みに変わってしまっているのです。 -

後追い企業に対して

リブセンスの成功を見て、後追い参入が後を立ちません。しかし、リブセンスにとって後追い組は余り怖くありません。なぜなら、この業界の基本的なビジネスモデルは「プラットフォーム型」であり、時間とともに1社独占に収斂するモデルだからです。このモデルでの勝ち負けは「先に市場を作ったかどうか」でほとんど決まり、リブセンスはプラットフォームを制する最右翼に立っているのです。

参考:ビジネスモデル②:プラットフォーム型

既存の仕組みを新興企業がITによるコスト差でひっくり返すというのは、ライフネット生命など他の業界でも見られますが、リブセンスの場合はさらに後追い企業に対しても優位に立てる点が優秀です。

リブセンスの成功を語るのに、SEO、成功報酬型、祝い金、自前開発などの目立つ仕組みを説明する記事は多くありますが、それらは全て戦術レベルの話であり、一番重要なのはこの基本的な構造(モデル)です。

■成長(業績)

成長、業績に関しては全く非の打ち所がありません。

- 営業利益率は40%以上

- 成長率は売上・営業利益共に年率70%以上(利益が出はじめた2007年からの計算)

- 広大な市場

→2011年12月期の売上は11億円ですが、求人広告市場は約1兆円。10倍の規模になってもまだ1%です。成長余地がまだまだあります。

■割安度

現時点で安いとはいえません。

(2012年12月18日現在)3,485円 PBR 11.4 PER 38.6

自分の購入単価 3,622円

しかし、3Qまでの業績で言えば既に2011年に対して、2倍の売上、営業利益となっていますから、実質上PER20程度と言えます。上場から既に2倍以上の値がついてしまったのは残念ですがまだ間に合います。

お買い得度は4.5とします。4.0にしようか悩んだのですが、年率70%成長+優秀なビジネスモデルを持つ企業は稀有であり、その成長力を高く評価しました。

この株はコツコツ買い集めたいと思います。ポートフォリオにもいれます。1/6購入です。

2352エイジアの決算はどうお考えですか。

東洋経済新報社の予想EPSが62.3円なのが気になります。